Nunca mais fique perdido ao construir uma projeção financeira

Projeções financeiras são extremamente importantes para que empreendedores gerenciem suas empresas: elas são ferramentas de gestão, não só algo a ser apresentado a investidores.

Um dos depoimentos mais interessantes que li recentemente sobre o tema de projeções financeiras foi o do empreendedor Gary Gaspar, num de seus artigos na plataforma Medium, com o título: SaaS Financial Model: Simple Template For Early-Stage Startups, no qual ele escreve:

“The goal of an early-stage plan, especially for first-time founders, is to show investors you truly understand what drives growth.”

O entendimento dele em relação à função de uma projeção financeira no início da jornada de uma empresa é fantástico:

“O objetivo de um planejamento para empresas emergentes, sobretudo para empreendedores iniciantes, é mostrar a investidores que você realmente entende o que impulsiona o crescimento.”

Na verdade, vou além. Acredito que isso não seja importante apenas para investidores, mas principalmente para os empreendedores gerenciarem suas empresas. Isso é especialmente verdade no Brasil, onde não vivemos um cenário de abundância de capital como nos países desenvolvidos.

Por essas e outras que sou um aguerrido defensor da utilização de projeções financeiras como ferramentas de gestão de qualquer empresa.

Digo e repito:

PROJEÇÃO FINANCEIRA PARA EMPRESAS DE ALTO CRESCIMENTO NÃO É PREVISÃO DE FUTURO, É PLANO DE EXECUÇÃO.

Contudo, a maioria dos empreendedores que eu conheço odeia fazer projeções financeiras. Muitos acham inútil, outros falam que isso é coisa de investidor brasileiro, que investidor americano não pede, que é apenas um exercício de futurologia — e outros não têm paciência para lidar com os números.

Desculpem-me, mas é tudo desculpa para não fazer. Ou por ignorância ou por preguiça, não sei o que é pior.

A projeção financeira é uma das ferramentas mais importantes para um empreendedor ou gestor de empresas. É uma espécie de mapa do tesouro, um guia obrigatório para qualquer pessoa que quer abrir ou administrar um negócio. Abaixo, eu detalho como fazer.

Conheça os tipos de projeções financeiras

De maneira geral existem três tipos diferentes de projeções financeiras, que podem atender a um ou mais objetivos da lista a cima. Elas se diferenciam em termos de detalhamento, precisão e prazo. São três peças diferentes entre si, mas que devem se conectar.

Orçamento de curto prazo – Geralmente é feito na base mensal para um prazo de 12 meses. É uma projeção muito detalhada, na qual o erro pode custar caro. Recomenda-se que se façam revisões do orçamento mensalmente. Ele pode ser usado para cumprir as seguintes funções:

- Gerenciar o fluxo de caixa;

- Organizar ações e distribuir recursos;

- Monitorar métricas e o plano de execução;

- Negociar com clientes e fornecedores;

- Prestar contas para acionistas e colaboradores.

Projeção mensal de médio prazo – Essa é a projeção que a maioria das startups faz. Também é construída na base mensal, mas nesse caso para um período maior, de três anos. Seu principal objetivo é explicitar como a empresa vai crescer nos anos seguintes, geralmente até atingir o ponto de equilíbrio. A margem de erro desse tipo de projeção é maior do que a do orçamento de curto prazo. Quanto mais consistentes forem as validações das hipóteses, menos errado estará esse exercício. A revisão deve ter frequência semestral ou ocorrer. A frequência de revisão deve ser semestral ou toda vez que houver mudanças significativas no modelo de negócio ou em suas premissas. Suas principais funções são:

- Validar o modelo de negócios;

- Calcular a necessidade de capital;

- Mostrar o racional de crescimento da empresa;

- Validar a maturidade e a experiência da equipe;

- Criar planos de cargos, salários e remunerações variáveis.

Projeção de longo prazo – O último exercício deve ser feito na base anual. Faça-o por um período de cinco anos. Eu sei, eu sei, isso é futurologia, mas faz parte da avaliação entender aonde o empreendedor acha que dá para chegar com aquele negócio e comparar esse cenário com o tamanho do mercado. Nesse exercício o erro é uma certeza, por isso não se deve gastar muito tempo no detalhamento dessa projeção. As revisões podem ser feitas anualmente, quando a empresa estiver diante de uma grande oportunidade estratégica ou for captar investimento. Essa projeção tem funções bem específicas:

- Mostrar o potencial de crescimento da empresa;

- Calcular o valuation da empresa;

- Planejar e revisar a estratégia;

- Analisar cenários e apoiar a tomada de decisão;

- Negociar com investidores.

As três peças devem obedecer ao mesmo padrão e terem a mesma origem. Assim, facilita-se a sua construção e revisão.

Por onde começar?

Começar uma projeção financeira pode ser um pesadelo para muitas pessoas. Principalmente para aquelas que nunca fizeram uma. A boa notícia é que não precisamos de planilhas muito complicadas ou sermos experts em softwares como Excel para construir algo consistente. A premissa mais importante de qualquer projeção é que ela deve ser o mais simples possível, assim facilita-se a sua interpretação, apresentação e revisão. E, para facilitar ainda mais a vida de quem está iniciando essa jornada ou quer alguns insights interessantes, desenvolvi um passo a passo para ajudar no desafio.

1º passo: Definir o modelo de negócios que será projetado

Não adianta começar uma projeção financeira se você ainda não definiu como a empresa vai entregar valor e capturar a oportunidade do mercado. Uma projeção pode ajudar, e muito, um empreendedor a decidir entre um modelo de negócios e outro. Mas eles devem estar bem definidos, e as projeções, bem construídas, para a comparação fazer sentido. Portanto, se você vende software como serviço, fabrica algum produto ou equipamento, possui um comércio, ou presta algum serviço, construa seu Business Model Canvas em primeiro lugar. Muita coisa ficará clara depois disso. [Baixe a ferramenta] Business Model Canvas

2º passo: Definir a ferramenta utilizada

3º passo: Definir a estrutura da projeção

4º passo: Listar todas as receitas e desembolsos de cada parte do modelo de negócio

5º passo: Pesquisar as premissas mais reais possíveis para cada conta da projeção

6º passo: Calcular como cada uma se comporta no prazo da projeção

7º passo: Unir as contas em uma visão integrada

8º passo: Verificar o tamanho do mercado endereçável

9º passo: Verificar o alinhamento entre a maturidade do time e o volume de investimento

10º passo: Validar os números com seus sócios e equipe

Para fechar a sua projeção, o momento mais rico e decisivo é a validação com os seus sócios e sua equipe. Você pode ter os consultado ao longo do caminho até chegar aqui, mas o ritual de apresentação e validação coletiva dos números é essencial. Organize uma agenda exclusivamente para isso, reserve um dia inteiro e revise linha a linha, conta a conta e fórmula a fórmula com seus pares. E faça isso com frequência. Você não vai se arrepender.

Tentem equilibrar agressividade e realidade, ou seja, pensem grande, mas não deem passos maiores que suas pernas. Errar muito para cima ou muito para baixo, nesses dois quesitos, pega muito mal.

A projeção do fluxo de caixa e a necessidade do investimento

É fácil imaginar que no trabalho de um gestor de fundos de venture capital uma das rotinas mais comuns seja o de analisar projeções financeiras das empresas candidatas a investimento. O que não é tão óbvio assim é o erro mais comum que encontramos nessas projeções: o cálculo da necessidade de investimento.

Continuando a sequência de passos anterior, descrevo um método simples para não errar no cálculo do fluxo de caixa e da necessidade de investimento.

11º passo: Calcular o fluxo de caixa da empresa

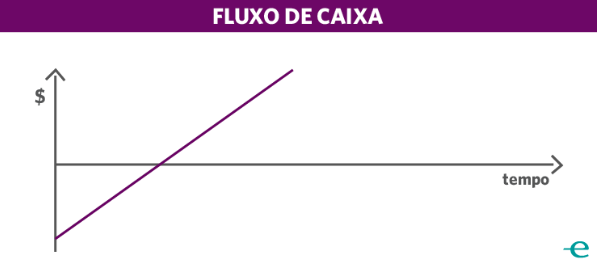

Depois que você fez a projeção financeira completa, checou a coerência dos números de acordo com o seu mercado-alvo e garantiu que a execução é plausível considerando a sua equipe, é a hora de calcular o fluxo de caixa. Não tem muito mistério, é só você somar todas as entradas (receitas) e subtrair todas as saídas (custos, despesas, impostos e investimentos) considerando quando esses recursos efetivamente entram ou saem do caixa da sua empresa.

No final, o perfil desse indicador deve se comportar mais ou menos como o gráfico abaixo, no começo negativo, ou seja, você gasta mais do que arrecada, e depois positivo.

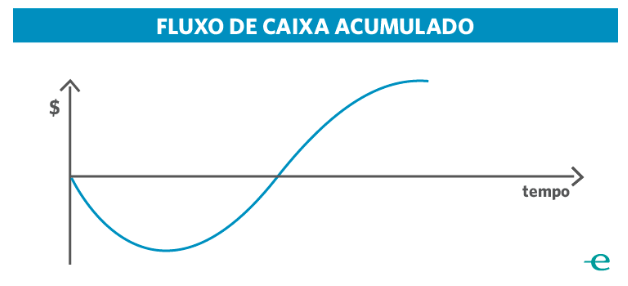

12º passo: Calcular o fluxo de caixa acumulado

Em seguida, faça uma soma simples dos fluxos de caixa mensais para obter o fluxo de caixa acumulado, que deve se comportar como a curva a seguir. A linha do gráfico desce até a empresa começar a receber mais do que gasta, o conhecido ponto de equilíbrio, depois sobe até cruzar a linha do zero, onde acontece o que chamamos de payback, ou seja, a empresa recupera todo o prejuízo até aquele momento.

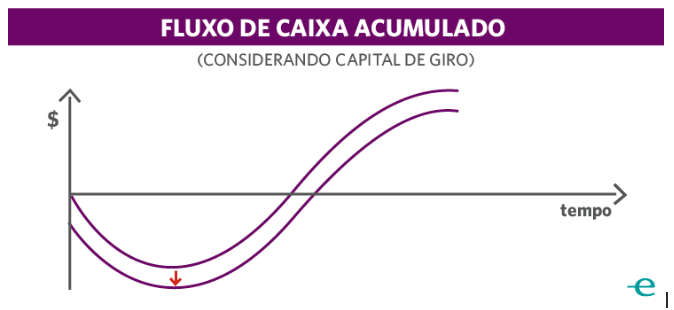

13º passo: Adicionar a necessidade de capital de giro

Esse talvez seja o segundo erro mais comum nas projeções que recebemos: esquecer o capital de giro. Alguns modelos de negócios são mais intensos em capital de giro que outros – quando o prazo de recebimento de clientes é muito mais alongado que o prazo de pagamento de fornecedores. Mas, no caso mais simples, de empresas de software como serviço, o que geralmente recomendamos é adicionar no mínimo o equivalente a um mês de despesas. Isso significa dizer que, além da diferença entre as entradas e saídas, a empresa precisa de uma reserva em caixa para emergências e erros de projeção. A nova curva ficaria assim:

Existem outras formas de cálculo do capital de giro, algumas muito complexas inclusive. Recomendo que você busque um especialista no seu modelo de negócios para te ajudar nessa tarefa.

14º passo: Identificar o ponto mais negativo dessa curva

O último passo é identificar o valor mais negativo do fluxo de caixa acumulado, considerando o capital de giro. No mesmo período que ocorre o ponto de equilíbrio, a necessidade de investimento vai corresponder a pior situação do gráfico.

O valor da sua rodada de investimento, ou do financiamento que você vai pleitear, deve ser compatível com esse valor. Nem muito acima, nem muito abaixo. Vale ressaltar que, assim como toda a projeção, esse valor também deve ser compatível com a maturidade da equipe e da empresa. Busque sempre a coerência.

O clichê das projeções conservadoras

Depois que concordamos que é necessário construir uma projeção financeira e aprendemos como estruturar uma, vem a pergunta: o que apresentar para potenciais investidores? Aqui mora o perigo.

Independentemente do seu modelo de negócios, do estágio de desenvolvimento da sua empresa, da confiança que você tem nas premissas do modelo financeiro, da quantidade de cenários que você simulou, seja o que for, NUNCA apresente uma projeção na sua versão conservadora ou pessimista. Não escreva, não acredite, muito menos fale isso para alguém.

Depois de analisar algumas centenas de projeções “conservadoras” que nunca foram alcançadas, eu garanto:

CONSERVADOR AQUI É UM EUFEMISMO PARA “EU NÃO FAÇO A MENOR IDEIA DO QUE VAI ACONTECER”.

Esse é um forte sinal de que as expectativas não têm fundamento e que o empreendedor está inseguro em relação aos resultados. Tanto para cima quanto para baixo. É bom ressaltar que o desafio do venture capital é ajudar a empresa a crescer muito, muito rápido. Então eu pergunto:

POR QUE VOCÊ APRESENTARIA UMA PROJEÇÃO CONSERVADORA PARA ALGUÉM QUE QUER MULTIPLICAR EM 10 VEZES O VALOR DA SUA EMPRESA?

Quando escuto isso só vem uma coisa a minha mente: essa pessoa não acredita no cenário otimista. Portanto, em vez de usar uma falsa modéstia, apresente sempre a projeção na qual você acredita e que vai trabalhar para entregar. Construir cenários é uma atividade saudável, muito importante para a tomada de decisão, e só para isso. Não faz sentido apresentar uma variação de incertezas. Empreender não é loteria, é construção.

Dúvidas

- Devo usar a ajuda de um consultor para fazer as projeções da minha empresa?

Muitos empreendedores recorrem a consultores externos para a construção das suas próprias projeções financeiras. Apesar de acreditar que existam muitos bons profissionais e que podem ajudar os empreendedores, principalmente nos assuntos mais técnicos, o empreendedor é que deve liderar o processo. A responsabilidade de conhecer o modelo de negócio e as premissas em detalhe é dele e de ninguém mais. Um potencial investidor da empresa vai querer saber diretamente do empreendedor se ele sabe como fazer o negócio crescer e não de algum consultor sem interesses alinhados com o longo prazo da empresa.

- Devo projetar o balanço patrimonial?

O balanço patrimonial é o documento contábil que mostra quais são os ativos e os passivos da empresa, em outras palavras, quais são os direito e deveres da empresa em relação aos seus bens, seus clientes, fornecedores e sócios. Para empresas sem muito histórico de vida, como no caso da maioria das startups, fica muito difícil projetar o balanço patrimonial. Além disso, para esse tipo de empresa, a complexidade não justifica os benefícios da análise desse documento. Já para empresas com histórico e de capital intensivo é um exercício obrigatório.

- Existe distribuição de lucros/dividendos em empresas investidas por anjos e fundos?

É muito comum empreendedores em início de jornada terem salários baixos e complementarem sua retirada com a distribuição de lucro. Entretanto, quando a empresa tem um número maior de sócios ou um investidor entra na sociedade, essa prática é interrompida. O salário ou pró-labore dos sócios executivos deve ser estipulado integralmente, e as distribuições de lucro devem terminar, já que o interesse de todos, geralmente, passa a ser a venda da empresa no futuro e não mais a rentabilização de suas cotas através de dividendos. É normal nesse tipo de situação criar algum tipo de plano de remuneração variável para os sócios executivos da empresa, antecipando parte do prêmio desses indivíduos por meio do atingimento de metas.

- Qual é a diferença entre fluxo de caixa do acionista e da empresa

Toda empresa é uma máquina de entregar e capturar valor do mercado. Os combustíveis básicos dessa máquina são o capital próprio e o capital de terceiros. Ou seja, o dinheiro investido e o lucro acumulado dos sócios, bem como a oferta de crédito de bancos e outras instituições financiadoras, muitas vezes o próprio cliente. É como se os credores fossem donos de parte da empresa. Ambas as fontes de recursos possuem um custo. O custo do capital de terceiros chama-se juros. Portanto, no cálculo da geração de caixa de uma empresa as últimas saídas de caixas a serem consideradas são os custos do capital próprio e do capital de terceiros.

Como os sócios são os últimos a serem remunerados, temos a distinção do fluxo de caixa da empresa e do fluxo de caixa dos sócios. O primeiro considera a máquina de gerar valor sem o pagamento aos seus donos e credores. O segundo desconta os juros para então determinar o que efetivamente foi gerado de valor para os sócios. Essa distinção é muito importante, principalmente para cálculos de algumas metodologias de valuation e de retorno sobre o capital investido.

- Tenho uma empresa rodando e quero projetar os resultados de apenas um de meus produtos. O que devo fazer? A projeção deve contemplar somente o produto em questão ou a empresa como um todo?

Qualquer investidor, de qualquer categoria e tese de investimento, analisa a empresa como um todo, e não parte dela. Mas, por algum motivo, muitos empreendedores apresentam suas necessidades de investimento como se fossem projetos isolados, às vezes sem conexão com a receita gerada ou desembolsos como impostos e infraestrutura. Mesmo para realizar análises de retorno sobre o investimento de determinados projetos eu recomendo a construção de projeções financeiras completas, da empresa inteira. Só assim você entenderá o real impacto daquela ação.

Exemplos, guias e modelos de projeções financeiras

Para finalizar, preparei uma lista de artigos e links que podem ajudar na construção de projeções financeiras divididos em: preparação, abordagem, modelos e cursos.

PREPARAÇÃO

Algumas referências que podem ajudar ainda mais quem está começando.

Endeavor – Planejamento financeiro: um passo a passo indispensável: nesse material a Endeavor ajuda a planejar o planejamento. Aborda desde a sensibilização sobre a sua importância até algumas dicas bem práticas.

Fred Wilson – Planning For Next Year: algumas observações muito importantes de um grande investidor americano sobre o processo de planejamento financeiro. Nada como décadas de trabalho em conselhos de administração revisando orçamentos.

ABORDAGEM

Uma das discussões mais importantes nesse tema é sobre a escolha da abordagem de projeção. A briga entre a abordagem bottom-up e a top-down são bem exploradas nesses três links a seguir:

David Cummings – Bottom-Up or Top-Down Financial Projections

Quickbooks – Top-Down vs. Bottom-Up: Which Financial Forecasting Model Works for You? Early Growth Financial Services –

Bottom-Up vs Top-Down Forecasting: Realistic Financial Planning

Apesar de achar que a perspectiva da abordagem bottom-up é mais eficiente e leva a um melhor entendimento do que define o crescimento da empresa, acredito que, quando usadas em conjunto, as duas abordagens se complementam de uma forma incrível. Portanto, compartilho um artigo da consultoria McKinsey & Company explicando o passo a passo de uma abordagem top-down responsável.

McKinsey & Company – Valuing high-tech companies

Outra grande polêmica é sobre a diferença entre as projeções financeiras de pequenas empresas e startups, ou empresas inovadoras de alto crescimento. Nesse vídeo um dos gestores da Redpoint eventures, Rodrigo Baer, explora um pouco o tema e deixa claro: a pequena e média empresa são mais previsíveis que a startup. Como o momento de atingir o ponto de equilíbrio é mais incerto para a startup, ele aconselha que os empreendedores não considerem as receitas quando forem captar rodadas iniciais como a semente e a série A.

Rodrigo Baer – Quais as diferenças na modelagem financeira de PMEs e startups?

Concordando ou não com essa abordagem, é nosso dever analisar o que os principais players do mercado estão praticando.